上一篇文章 : 什麼是「差價合約」 CFD ? 由淺入深詳細講解

我們講解了甚麼是差價合約、它的基本玩法、保證金制度等等,接下來我會與大家詳細分析一下交易CFD的利弊。

本文,我會先講述市場上比較多人提出的CFD七項優勢,再講講當中須要注意的地方。在我們分析優勢的同時,大家會更加清楚它的玩法與規則,例如點差、過夜倉利息這些必須知道的要點。

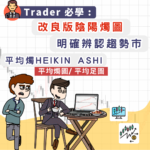

一) 投資門檻低

CFD合約規模有彈性、投資門檻低,這是事實,不容置疑。

CFD券商在細則上是可以設定自家的規則,而絕大部份券商都會將CFD的合約規模拆得很細小,讓我們更易做Trade。

例如,恒生指數CFD,一張CFD的入場費,基本保證金,可以拆細到港幣一千多元一張,每點賺蝕4元。

如果你的本金有一萬元,那麼最多每一Trade可以買到六張CFD左右,每點賺蝕已經是24元; 如果你的本金有三萬元,最多每一Trade就可以買到18張CFD左右,每點賺蝕72元; 本金有八萬元的話,最多就可以Trade到50張左右,每點賺蝕200元。

雖然我們不會那麼瘋狂,每次都投入所有資金,例如你只有八萬元,沒理由每次都Trade足50張,但由於CFD合約拆得很細小,我們可以視乎資金的多少,隨意買入不同比例的合約數量。

恒指期貨 VS 恒指CFD

如果以恒生指數期貨來作比較,港期確實是稍欠彈性。兩者都是以恒生指數作為標的,但期貨,大期一張規定是九萬元左右,每點賺蝕50元;細期,一張規定是一萬八千元左右,每點賺蝕10元。

若果你本金只有八萬元,其實連一張大期都買不到、無法參與大期市場;若果你本金有三萬元,就連兩張細期,想每點賺蝕二十元都不行。若果你打算用一萬元,先學習如何做Trade,很抱歉! 一張細期的錢都不夠。

由於港期的合約規模設定得比較大,所以即使我只想Trade兩張大期、想每點賺蝕100元,或者進行分注,本金都已經雙倍起跳,需要十八萬元以上。

相反CFD的合約規模,令到資金管理上抑或注碼控制上都有很高的彈性,同時亦令到投資門檻變低。即使你是交易新手,或者資金不多,例如只有數千元,都能夠做Trade。

二) 可輕易造淡任何市場

CFD與許多衍生工具一樣,可以輕易針對標的買跌賺錢,例如股票。若果與沽空港股作比較,CFD這類工具一定是方便很多。

大家要在香港看淡一隻股票,想沽空一隻正股,難度是很高。未必是你預測不到股票下跌,而是你想沽空港股造淡,條件手續是很麻煩。你須要做股份借貸,交抵押金,簽訂借貸協議,就連你想沽空的港股選擇,掛牌的數量與掛牌的價格,都有限制。

但CFD這一類工具,只要你看淡一隻股票,無論港股也好美股也好,你預測它會跌,就可以直接賣出它的CFD造淡,其後股價一跌,你一平倉就可以獲利。整個沽空,簡單方便得多。

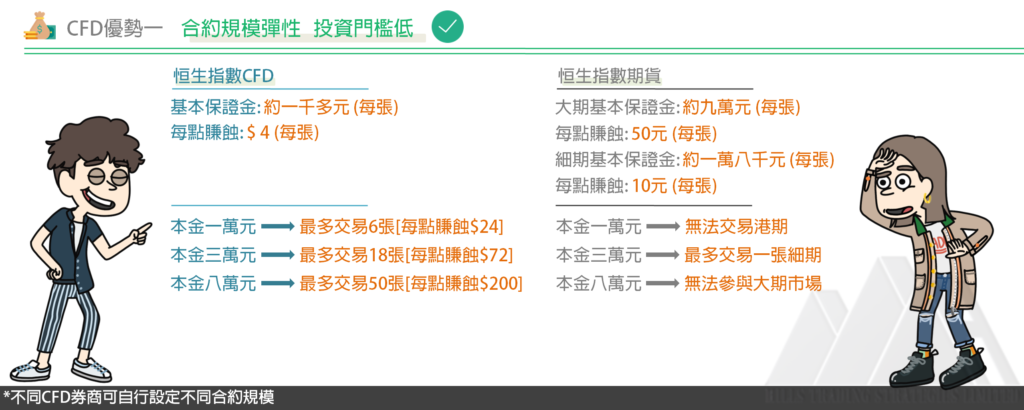

三) 市場選擇極多

我們交易CFD用一個平台就可以看升看跌全球市場產品。

CFD能夠交易到的市場種類很多,涉及全球,包括全球的股票、全球的指數、外匯、ETFs、能源、貴金屬、農產品、債券、加密貨幣,甚至用CFD去Trade期權與環球期貨合約都可以。

例如,除了有恒生指數CFD,其實我們還可以交易恒生指數期貨的CFD。前者,就是針對恒生指數的升跌;後者,就是針對恒生指數期貨的價格升跌。兩個市場都可以Trade。

基本上,只要券商有提供,你就可以針對不同種類的市場看升看跌,而以上所有操作,我們只須要有一個CFD戶口,用一個網上平台,就可以全部做到。

所以,你預測哪一個國家的哪一項產品會升,你可以隨時揸;你預測哪一國家的哪一項產品會跌,你可以隨時沽。特別有利於同時交易跨國多重市場的策略。

四) 交易雜費低

大家有炒港期都會知道,無論入市抑或平倉那刻,我們每交易一張合約都要額外支付雜費,即是證券行佣金,交易所費用,證監會徵費。

每一Trade的張數愈多,交易愈頻密,成本雜費自然愈高,連同滑價,有時交易成本可以令一個策略由贏變輸。

但以CFD做交易,大部份的情況,我們都不須要額外支付這一類雜費。雖然CFD券商是受各地的證監會監管,他們同樣須要支付證監徵費與其他交易維護成本,但CFD券商就不會將這些成本轉嫁給我們。原因是大多數的CFD券商都是以線上提供服務,沒有太多實體分行,加上因為差價合約的投資門檻低,它的交易人數是很多,券商就能夠以量制價,降低雜費去吸引客戶。

所以大部份CFD交易,都是零手續費,零佣金,零雜費,我們不會因為Trade得愈多張數,或者愈多次數,就要支付愈高的成本。

什麼是「點差」?

不過,對於這一點,有一東西大家須要知道。

沒錯,大部份的CFD交易,我們都不須要額外支付雜費,但我們是須要支付點差,Spread這東西。

(此部份參看下方Youtube影片會更清晰)

在CFD交易入面,每個市場每項產品都有市價與買賣價之分。CFD的市價,即是Market Value買賣價,即是Ask Bid價。每項CFD產品的市價,基本上是來自標的的現貨價格,例如恒生指數CFD的市價,其實就是來自恒生指數現貨的市價,真實恒指升跌多少,恒指CFD的市價都會隨之升跌,但是,有一點需要當心。在CFD交易入面,我們是無法以真實現貨市價去掛牌。

CFD券商會提供一個買入價,即是Ask價,讓我們造好倉與平淡倉,再提供一個賣出價,即是Bid價,讓我們造淡倉與平好倉。

我們只能夠用券商提供的Ask Bid價掛牌,而兩個價之間的差距,就是所謂的點差。

弔詭的是,這個買入價,Ask,是一定會設定得比市價更高。相反,賣出價,Bid,就一定是低過市價。

因此,簡單地理解,我們用CFD買入產品,一定會比起市價買得更貴,揸貴了。相反,要賣出產品,就一定比市價賣得更平,沽平了。

點差例子

以上這樣說,可能還是難以明白。我列出數字,大家會更易理解。假設,恒生指數的現貨價格,即是真實的恒生指數,例如是25000點,同時,一份恒生指數CFD的市價,Market Value就會是25000點。

不過,我們是無法用這個市價去掛牌,而是要用券商提供的買入賣出價來掛牌。

假設,一間CFD券商提供的Ask價,是25002點,而Bid價,是24998點,兩者之間的差距就是4點,這個4點就是所謂的點差。

若果我預測恒生指數未來會上升,我想買入恒生指數CFD造好,我要買升,就一定要用這個Ask價掛牌,即是25002點,這就是我的入市價。

豈料,其後真實的恒生指數真的上升,由25000點升到25010點,這一刻,恒生指數CFD的市價就會跟隨,去到25010點,同時Ask Bid價就會變為25012點與25008點 (點差仍然是4點)。

如果,我現在想平倉,就須要賣出我的CFD合約,要賣出,就一定要用當刻的Bid價掛牌,即是25008點。整個交易,我們由25002點入市買升,再於25008點賣出平倉,捕捉了6點的盈利。

你就會發現,我們吃虧的地方在哪裡,明明我成功預測恒生指數由25000點升到25010點,理應賺到這10點的上升幅度,但實際炒CFD時,就只能夠賺到6點,當中蝕了4點,而這4點的點差正正就是由券商所賺取。所以簡單地理解,點差就是我們的交易成本。

CFD券商會在不同的合約標明點差是多少,當點差愈大,即是Ask Bid價的距離愈寬,意味我們的交易成本愈大;當點差愈小,即是Ask Bid價的差距愈窄,意味我們的交易成本愈低。

沒錯,大部份CFD帳面上都不須要支付雜費或佣金,但其實在點差之中,券商已經收取了費用。

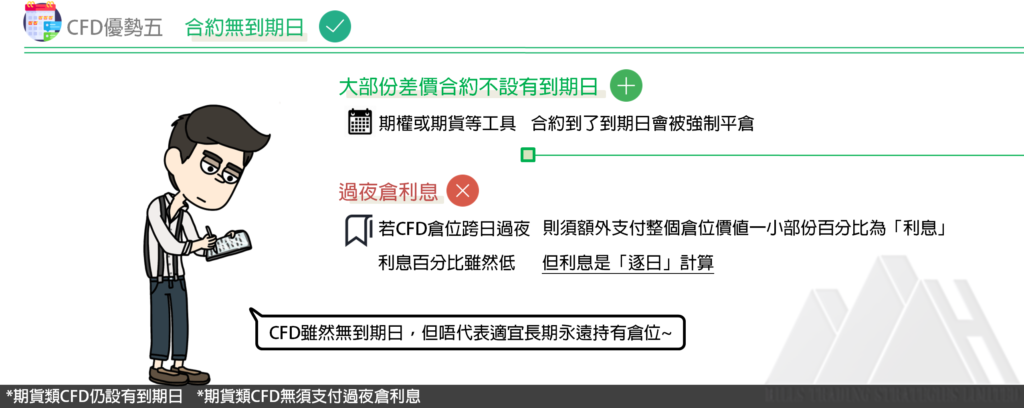

五) 合約沒有到期日

大部份差價合約都不設有到期日,不像期權期貨,當合約到了到期日就強制平倉。若果要跨期跨月份Swing Trade,CFD都不須要刻意轉倉。

不過,要留意過夜倉利息這東西,一般來說,是不用支付這個利息,但若果你的CFD倉位是跨日過夜的話,我們須要額外支付整個倉位總值的一小部份百分比作為利息,這個利息的百分比雖然很低。

不過它是逐天計算,你持倉愈多日,就要付愈多利息,所以,CFD沒有到期日,這個特點的確是優勢,但不代表我們適宜長期永遠地持倉。

六) 設有Out of hours Trading

這即是甚麼意思呢? 許多券商都設有現貨市場交易時間以外的交易時段。

例如美股,美股的正股市場是香港時間晚上十時開市,直至凌晨四時收市,但美股的CFD市場,就容許我們由香港時間下午四時,直到第二朝早上八時,都能夠交易美股。

不單止美股,其他的指數市場,外匯市場等等,只要券商有提供Out of hours時段,我們都能夠隨時進行交易。

現在的券商甚至會提供星期六日的交易時間,所以CFD交易,有更多時間讓我們做Trade。

若果有突發的市場消息、有交易訊號發出,要隨時入市或者離場,我們都不用等待現貨市場開市,加上CFD涉及全球的產品,配合不同市場的Out of hours,確實是近乎一個星期,7乘24,都可以做Trade。

七) 高槓桿優勢

這個是CFD最重要的優勢。留意不是「槓桿優勢」,而是「高槓桿優勢」。

其實許多衍生工具都有槓桿,我們的Youtube頻道一直在講的期貨市場,當然都是槓桿交易的一種。而我們計一計算港期的槓桿比率,保證金百分比大約是9%左右,換算一下,槓桿比率大概是1:11。

正因為港期市場容許我們只交出小部份的保證金,就能操控大額價值的恒生指數,所以我們才做到以小搏大的交易,比起無槓桿的投資工具,期貨的獲利能力自然更高,資金運用更有效率。

而差價合約,槓桿的優勢就更大,一般CFD券商會提供1%至30%不等的保證金百分比,針對不同的市場產品,券商會提供不同水平的槓桿比率,例如股票類CFD,券商可能會提供5%保證金百分比,即是1:20的槓桿比率,但指數類CFD則可能提供1%,即是1:100的槓桿,比起港期,足足高出接近十倍。

槓桿高出接近十倍,是一個甚麼概念呢?

恒生指數期貨的槓桿比率,剛才說過是1:11,我們想操作每點賺蝕50元的話,最低的入場費已經要九萬元,即是一張大期的價錢,但同樣針對恒生指數升跌的CFD,槓桿比率是1:100的話,要操作每點賺蝕50元的交易,我們只需要一萬元左右的入場費,就可以做到,本金要求得以大大降低。

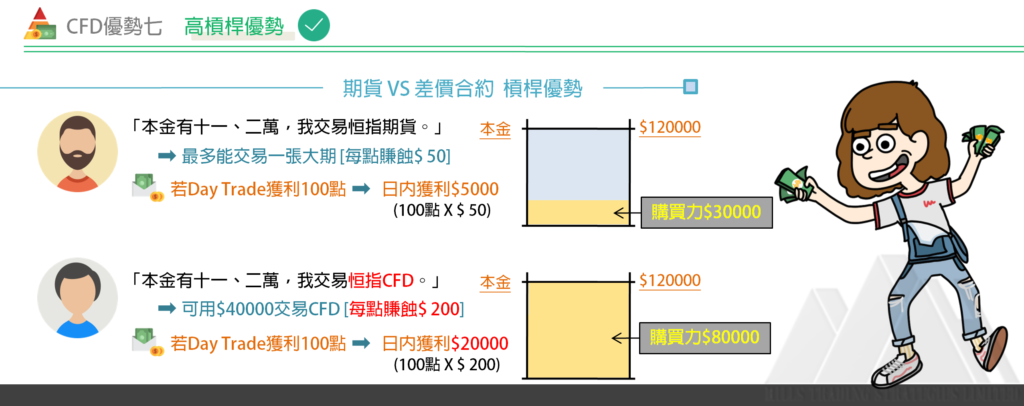

換個角度來看,若果我們的本金只有十一、二萬元,要炒恒生指數期貨,最多當然只能夠Trade到一張大期,一張都花了九萬元。就當我們Day Trade,成功一日內捕捉到100點的盈利,乘以50元,這一日就賺取5000元左右。

但若果你用十一、二萬元的本金,不是用來炒大期,而是用來Trade CFD的話,合約規模是很有彈性,我們可以隨意動用當中四萬元的保證金,就可以做到每點賺蝕200元的交易,入市後仍剩餘八萬元左右的購買力量。就當我們同樣成功一日內捕捉到100點,但今次我們是Trade CFD,是乘以200元,這一日就是賺取20000元。無論是獲利能力,抑或資金運用效率,CFD都會更高。

如果你是瘋子,腦袋有問題,明明本金只有十一、二萬元,卻真的用十萬元保證金去炒CFD的話,每點賺蝕確實可以去到500元一點,當你成功捕捉100點盈利,一日之內確實可以賺五萬元。

但當然沒有人會這樣做,高槓桿交易不代表你沒有風險管理,沒有資金管理吧。

本文我們只講解了單方面,差價合約的優勢。要評估差價合約是否適合自己,當然還要看看它的交易風險,我們接下來就會分析CFD的壞處。