我們早前在Youtube頻道中已出片講過 %B 這個指標,如果未看這影片,真的要先看看,

因為本文要講的交易策略正正就是用%B此工具來操作。

早前已說過,如果我們只是用%B的0.5,或者1或0的水平做買賣依據的話,其實不須要用到%B這指標,只用Bollinger Bands就可以。

而我們今日要講的策略,之所以用上%B,就是因為會用到它的其他百分比水平來製作入市框架。

這個策略是由Larry Connors與Cesar Alvarez提出,不過今次這個策略就沒有名堂,姑且叫作%B策略便算,我們先看看它的買賣準則。

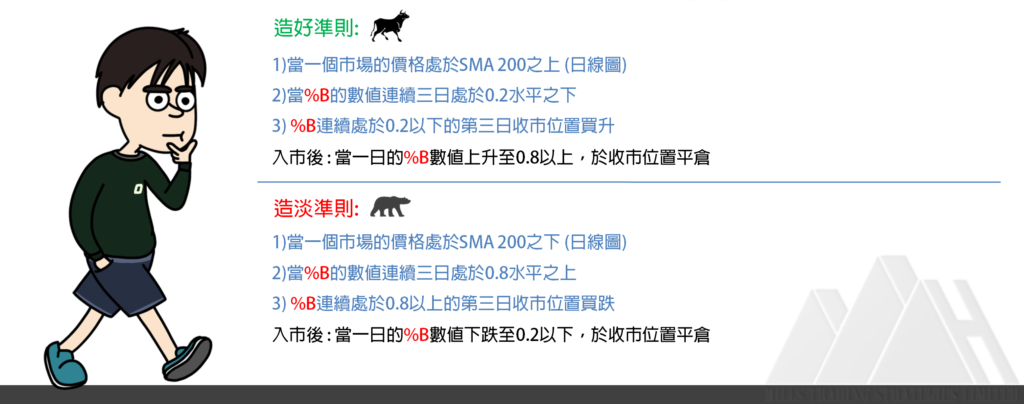

%B 交易明確準則

整個造好步驟,只需三步,我們會用日線圖來操作。

首先,造好的準則,市場價格須要處於SMA 200之上,這是基本條件;

第二,當%B的數值連續三日都處於0.2水平之下,我們就要留意,我們會在%B連續處於0.2以下的第三日,收市位置買升。

入市之後,只要其後%B數值上升至0.8以上,我們就可以平倉離場,就是這麼簡單。

相反,造淡的準則,市場價格必須處於SMA 200之下;

只要當%B數值連續三日都處於0.8水平之上,我們就可以部署沽出;

在%B連續處於0.8以上的第三日收市位置買跌;

造淡入市之後就倒轉,%B跌到去0.2水平之下我們就平倉離場。

整個原版策略準則就是這麼咁簡單,同樣是顯淺明確,有齊入市與平倉位。

原版回溯測試結果

而Larry Connors與Cesar Alvarez今次對這個策略的回溯測試,就不單止針對四個市場做Backtest,他們今次是將這個策略放在20個市場中測試,而直到2008年12月31日之內的回測期間,這一套策略放在那麼多個市場當中,它的表現都不錯,全部都能夠有效獲利。

左邊是所有造好訊號,右邊就是所有造淡訊號,Larry Connors與Cesar Alvarez原版提供的報告,就是這麼簡潔,只展示一些主要數據,我們和大家看看當中兩個市場:

在標準普爾500指數市場入面,回測期間錄得111個造好訊號,平均每一個買升交易的盈虧率有0.79%,平均持倉的日數就錄得3.9日,勝率方面達到82%,超過八成的準確度;

另一個美國市場,納斯達克100指數當中,回測期間錄得56個買升訊號,平均每一個買升交易的盈虧率都是0.79%,平均持倉日數就錄得4日,勝率錄得71.4%;

若果,宏觀全部20個市場的造好表現,總共錄得1014個訊號,平均每一個交易的盈虧率有0.7%,平均持倉日數平均錄得4.2日,在超過一千個造好訊號當中,錄得76.5%勝率,算得上高勝率。

而造淡的交易,相對上比較少:標準普爾500指數市場入面,回測期間錄得48個造淡訊號,平均每一個買跌交易的盈虧率有0.74%,平均持倉的日數錄得4.1日,勝率方面有77.1%;

納斯達克100指數當中,回測期間一樣錄得48個造淡訊號,不過平均每一個交易的盈虧率就有1.21%,平均持倉日數錄得4.5日,勝率就低少許,錄得70.8%;

宏觀全部20個市場的造淡表現,總共錄得606個訊號,平均每一個交易的盈虧率有0.95%,整體平均持倉日數錄得4.5日,在超過600個造淡訊號當中,錄得70.1%的勝率。

單看這個原版報告,此策略的表現都挺不錯,在20個市場當中,超過1600宗交易,每一個市場最終都能夠錄得盈利,而且準確度都挺高,平均超過七成勝率。

所以,我們都想試試將這個策略,套用在港期市場裡進行研究,測試一下放在香港市場裡是否可行,我們會包括近年較新的歷史數據,進行回測,再展示給大家看。

實際交易例子

首先,先展示數個交易例子,讓大家了解清楚其買賣準則,轉換到港期市場裡交易,我們只將其準則微調了少許。不過有一點,大家一定要留意,這個策略當然涉及到%B這個指標,不過Larry Connors與Cesar Alvarez,其實並無明確指示%B的參數應該如何設定,我們只知道他們將%B公式當中的平均線設為5,換句話說,%B所對照的Bollinger Bands,中軸是一條SMA 5。

這個策略所用的%B,是適合使用較小的參數,這句聽不明白也不要緊,只要記住,在這個策略入面 我們用%B的參數,是用5,2,而不是傳統參數20,2,記住這點就可以。

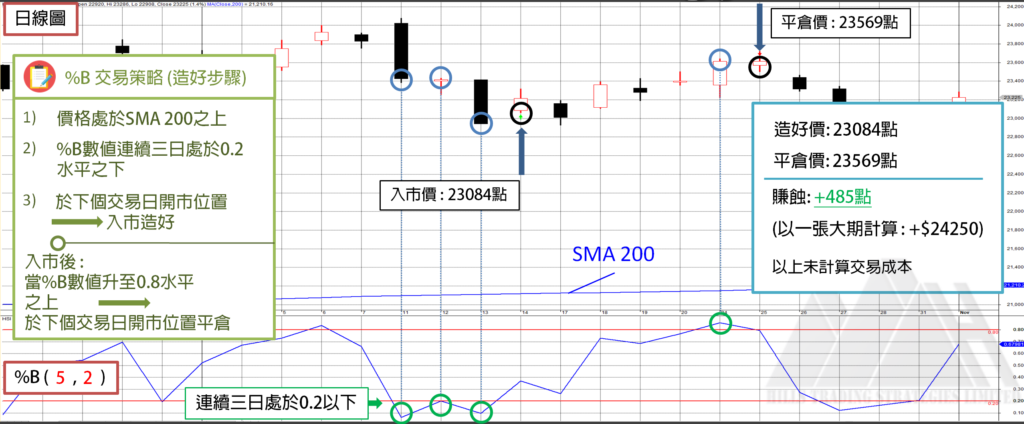

我們先看買升的例子:

在日線圖入面,買升的訊號就會留意價格處於SMA 200之上的市況,只要%B的數值連續三日都處於0.2之下的水平,我們就會部署買升,在這個位置,這三日的%B都處於0.2水平之下,當然是符合了入市條件,我們就在下一個交易日的開市位置,入市造好,即是這個位置,大約於23084點入市。

這個策略的平倉準則,就會用相對的0.8水平做目標,只要入市之後,%B的數值升至0.8之上,我們就在下一個交易日開市位置沽出離場,就是這麼簡單。

這例子中,我們大約於23569點平倉,整個交易,一買一賣,在7日內賺大約485點,以一張大期計算,獲利24250元左右。

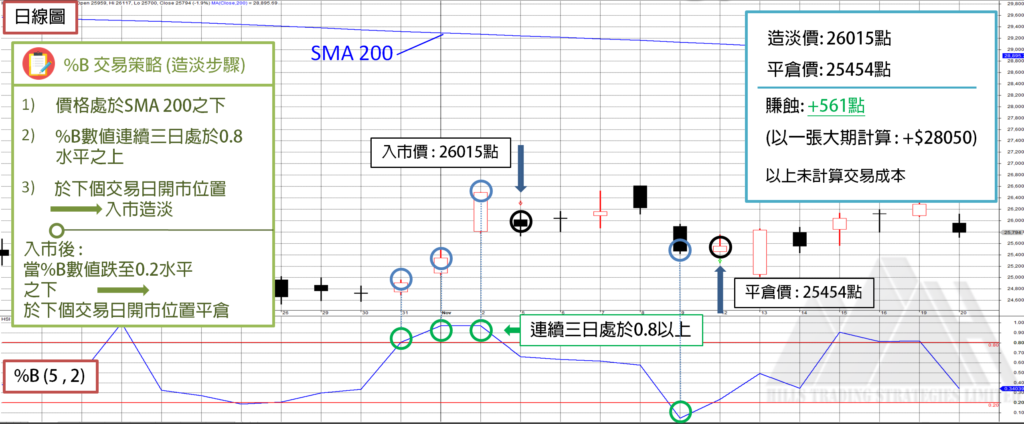

相反,買跌的訊號就倒轉方向:

日線圖當中,我們會留意價格處於SMA 200之下的市況,只要%B的數值連續三日都處於0.8之上的水平,我們就部署買跌。在這個位置,這三日的%B都處於0.8水平之上,符合入市買跌的條件,我們就在下一個交易日的開市位置造淡,即是這個位置,大約於26015點買跌。

買跌後,平倉就倒過來,用相對的0.2水平做平倉目標,入市之後,%B的數值跌至0.2之下,我們就在下一個交易日開市位置買入一張期指,這例子中,大約會於25454點平倉。

整個交易,一賣一買,6日之內賺561點,以一張大期計算,獲利28050元左右。

策略交易思維

其實這個 %B 策略,整個買賣概念,與我們之前在Youtube上講的Double 7s策略實際上是一樣,同樣都是想在利好市況入面一個較低的位置買升,同樣想在利淡市況入面一個較高的位置沽出。兩個策略都一樣用SMA 200去判斷整體大市的好淡氣氛。

之不過,今次%B的策略就利用0.2水平作為超賣區,用來定義價格較低的位置,再以連續三日處於0.2之下的情況,去增加超賣力量的可信性,相反0.8的水平就作為超買區,用來定義價格較高的位置,再以連續三日處於0.8之上的情況,增加超買力量的可信性,比起傳統%B用1與0的水平作為買賣依據,這個策略放寬了超買超賣水平。

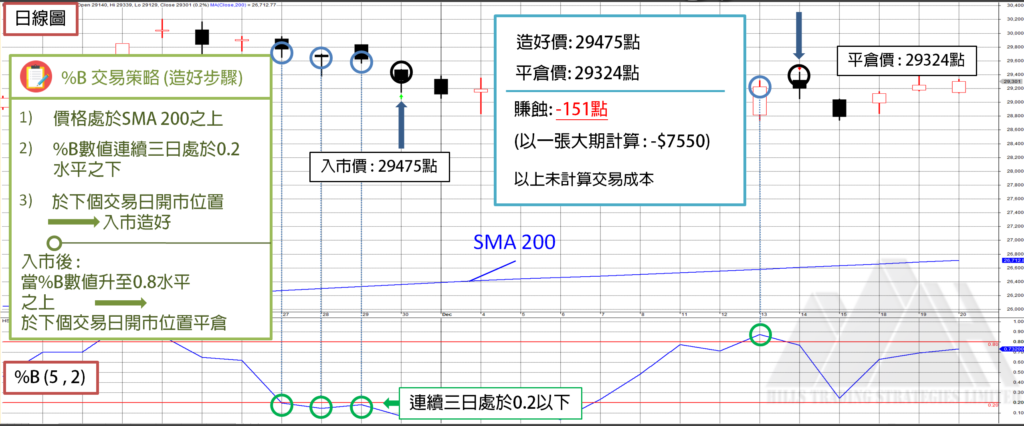

實戰虧損例子

好了,看到這裡,向來有看我們Youtube頻道的觀眾應該都知道我們一定會展示輸錢的訊號,讓大家平衡一下心理,我們來看一個買升輸錢的例子。

由於這個策略沒有特別去區分止賺與止蝕準則,所以訊號要輸錢的時候,其實都是用同一種平倉方法:

日線圖入面,價格處於SMA 200之上,在這個位置,%B的數值連續三日處於0.2水平之下,我們就會在下一個交易日開市位置,入市買升,這例子中,大約於29475點入市。

不過,縱然我們在指標0.2超賣水平買升,然後在0.8超買水平平倉,實際上都不一定能夠獲利,入市之後, %B 去到這個位置,數值才升至0.8之上,我們再在下一個交易日開市位置平倉,我們就會在29324點左右離場,屈指一算,整個交易反而要輸151點,以一張大期計算,輸7550元左右。

所以,要評估這個策略能否在香港市場入面獲利,我們就要做回溯測試,看看整體平均的表現,我們本文只介紹了這個%B策略的交易準則。

在我們的Youtube頻道中,我們就會用以上這套%B策略套用在港期市場裡進行歷史數據Backtest,看看在過往這麼多年的回溯測試、它的交易表現如何,然後再講講它的優化方向,可以如何改善表現。

![[道氏理論] 轉勢論 2B法則 |依靠「假突破」連續獲利](https://hillstrader.com/wp-content/uploads/2025/03/42_2B法則_thumbnail-150x150.png)

![[道氏理論] 轉勢論 123法則| 趨勢線 必學 捕捉市況逆轉](https://hillstrader.com/wp-content/uploads/2025/03/41_轉勢論-123法則_thumbnail-150x150.png)

![[形態分析] 趨勢線是什麼?|四重點繪畫正確趨勢線|如何拉出重要阻力支持?](https://hillstrader.com/wp-content/uploads/2025/03/40_趨勢線是什麼_thumbnail-150x150.png)

![[投資交易] 風險管理第一課 : 2% Rule |遇上最壞情況仍能生存在市場](https://hillstrader.com/wp-content/uploads/2025/03/39_2-Rule_thumbnail-150x150.jpg)